- Loading...

Thuế thu nhập doanh nghiệp (gọi tắt là Thuế TNDN) đóng vai trò rất quan trọng đối với sự phát triển của đất nước, đây là nguồn đóng góp lớn cho ngân sách nhà nước. Các doanh nghiệp có nghĩa vụ đóng thuế theo quy định của nhà nước nên việc hiểu rõ thuế TNDN là gì, cách hạch toán thuế tndn như thế nào là điều rất cần thiết. Bài viết dưới đây sẽ cùng các bạn đọc tìm hiểu kỹ hơn thông tin về thuế TNDN để giải quyết được vướng mắc cho doanh nghiệp.

Quy định về thuế thu nhập doanh nghiệp (Thuế TNDN)

Quy định về thuế TNDN trong bài viết này dựa trên cơ sở Luật Doanh Nghiệp 2020, Luật thuế thu nhập doanh nghiệp 2008 và Thông tư 200.

1. Khái niệm thuế TNDN

Thuế thu nhập doanh nghiệp (thuế TNDN) là một hình thức đóng góp vào ngân sách Nhà nước theo quy định pháp luật. Thuế được tính trên thu nhập chịu thuế của doanh nghiệp, tổ chức. Đây được coi là công cụ quan trọng trong việc đảm bảo nguồn thu ổn định cho ngân sách, đông thời để Nhà nước điều tiết hoạt động kinh doanh, chuyển dịch cơ cấu kinh tế, khuyến khích các nhà đầu tư nhằm thúc đẩy phát triển kinh doanh, đảm bảo lợi ích cho các tổ chức, doanh nghiệp trong nước và nước ngoài.

2. Đối tượng nộp thuế TNDN

Theo Điều 2 Luật thuế thu nhập doanh nghiệp, đối tượng nộp thuế TNDN là tổ chức hoạt động sản xuất, kinh doanh có thu nhập phải chịu thuế. Cụ thể là những đối tượng:

- Doanh nghiệp được thành lập và hoạt động theo quy định của pháp luật;

- Doanh nghiệp được thành lập theo quy định của pháp luật nước ngoài có cơ sở thường trú hoặc không thường trú tại Việt Nam;

- Tổ chức được thành lập và hoạt động theo Luật Hợp tác xã;

- Đơn vị sự nghiệp công lập hoặc ngoài công lập sản xuất kinh doanh có thu nhập bị chịu thuế;

- Các tổ chức khác có hoạt động sản xuất kinh doanh có thu nhập chịu thuế.

XEM THÊM:

Kỳ tính thuế TNDN

Khái niệm kỳ tính thuế TNDN

Kỳ tính thuế TNDN được hiểu là khoảng thời gian mà thu nhập của doanh nghiệp được xác định trong một năm. Thông thường các doanh nghiệp chọn kỳ tính thuế theo năm dương lịch, trường hợp doanh nghiệp lựa chọn kỳ tính thuế khác năm dương lịch (gọi là năm tài chính) thì cần thông báo với cơ quan thuế trước khi hạch toán.

Thời gian kỳ tính thuế TNDN

Thông thường kỳ tính thuế TNDN được xác định là 12 tháng. Tuy nhiên kỳ tính thuế TNDN năm đầu tiên và năm cuối cùng không được vượt quá 15 tháng trong một số trường hợp như sau:

- Đối với doanh nghiệp mới thành lập, kỳ tính thuế đầu tiên được tính từ khi được cấp Giấy phép đăng ký kinh doanh hoặc Giấy chứng nhận đầu tư.

- Đối với doanh nghiệp chuyển đổi, kỳ tính thuế năm cuối cùng ngắn hơn 3 tháng thì được cộng dồn vào kỳ tính thuế năm tiếp theo.

- Đối với các doanh nghiệp sáp nhập, chia tách, giải thể thì kỳ thuế năm cuối sẽ được cộng dồn vào kỳ thuế năm trước đó.

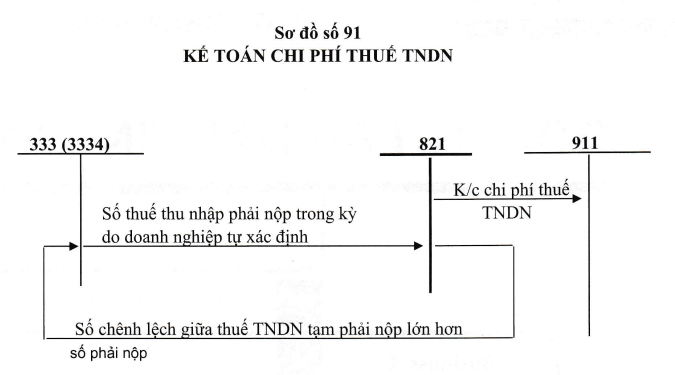

Cách hạch toán thuế TNDN

Sau khi có đầy đủ các số liệu về kết quả hoạt động kinh doanh sau thuế của doanh nghiệp trong kỳ tính thuế, kế toán thực hiện hạch toán thuế TNDN theo quy định.

Tài khoản sử dụng

Tài khoản được doanh nghiệp sử dụng để ghi nợ các chi phí thuế TNDN là 821. Đây là tài khoản phản ánh được chi tiết các chi phí mà doanh nghiệp phát sinh trong năm tài chính hiện hành, làm căn cứ để doanh nghiệp tính kết quả kinh doanh sau thuế. Chi phí được ghi nhận vào tài khoản này là số tiền thuế TNDN phải nộp tính theo công thức:

Thuế TNDN = (Thu nhập tính thuế - Phần trích lập quỹ KH&CN) x Thuế suất thuế TNDN phải nộp

Phương pháp hạch toán

Hạch toán hàng quý

Hàng quý, kế toán dựa vào số liệu thuế thu nhập doanh nghiệp phải nộp, ghi nhận vào chi phí thuế TNDN tạm nộp theo quy định.

- Ghi nợ TK 8211 - Chi phí thuế TNDN hiện hành.

- Ghi có TK 3334 - Thuế thu nhập doanh nghiệp.

Cuối năm tài chính

Đến hết năm tài chính, kế toán dựa vào tổng số thuế DN thực tế phải nộp, kê khai trong tờ khai quyết toán thuế và thực hiện hạch toán như sau:

- Nếu số thuế TNDN thực tế phải nộp trong năm tài chính nhiều hơn số thuế đã ghi nhận tạm, kế toán kê khai bổ sung số thuế TNDN hiện hành còn thiếu:

- Ghi nợ TK 8211 - Chi phí thuế TNDN hiện hành

- Ghi có TK 3334 - Thuế thu nhập doanh nghiệp.

- Nếu số thuế TNDN thực tế phải nộp trong năm tài chính nhiều hơn số thuế đã ghi nhận tạm, kế toán ghi giảm chi phí thuế TNDN hiện hành:

- Ghi nợ TK 3334 - Thuế thu nhập doanh nghiệp

- Ghi có TK 8211 - Chi phí thuế TNDN hiện hành.

Trong trường hợp kế toán phát hiện sai sót liên quan đến thuế TNDN không trọng yếu của các năm trước, kế toán được phép hạch toán tăng hoặc giảm số thuế TNDN phải nộp chênh lệch đó vào chi phí thuế thu nhập hiện hành của năm phát hiện sai sót.

- Hạch toán tăng số tiền chi phí thuế TNDN phải nộp:

- Ghi nợ TK 8211 – Chi phí thuế TNDN hiện hành

- Ghi có TK 3334 – Thuế thu nhập doanh nghiệp.

- Hạch toán giảm số tiền chi phí thuế TNDN phải nộp:

- Ghi nợ TK 3334 – Thuế thu nhập doanh nghiệp

- Ghi có TK 8211 – Chi phí thuế TNDN hiện hành.

Cuối kỳ tính thuế

Đến cuối kỳ tính thuế TNDN, kế toán cần kết chuyển chênh lệch giữa chi phí thuế TNDN hiện hành sang xác định kết quả kinh doanh.

- Nếu chi phí thuế TNDN hiện hành (TK 8211) phát sinh Nợ nhiều hơn phát sinh Có:

- Ghi nợ TK 911 – Xác định kết quả kinh doanh

- Ghi có TK 8211- Chi phí thuế TNDN hiện hành.

- Nếu chi phí thuế TNDN hiện hành (TK 8211) phát sinh Nợ ít hơn phát sinh Có:

- Nợ TK 8211- Chi phí thuế TNDN hiện hành

- Có TK 911 – Xác định kết quả kinh doanh.

Lời kết

Thuế thu nhập doanh nghiệp có ý nghĩa rất lớn đối với nguồn ngân sách Nhà nước cũng như phản ánh tình hình kinh doanh của doanh nghiệp. Do đó, kế toán cần hiểu rõ thông tin về thuế TNDN cũng như cách hạch toán thuế TNDN phù hợp với quy định của Pháp luật trong từng thời kỳ. Hy vọng với bài viết trên, yesoffice.com.vn đã đưa ra được những thông tin hữu ích cho quý độc giả để thực hiện tốt nhiệm vụ của mình đối với doanh nghiệp và Nhà nước. Có thể bạn quan tâm:

Để lại bình luận